光伏行业指数基金怎么投?

这一轮牛市中,制造业中有两个细分行业表现靠前,一个是新能源汽车,另一个是光伏。之前不少网友咨询,光伏指数基金能投资吗?今天详细聊一聊。

先看看啥是光伏。

光伏是太阳能光伏发电系统的简称,是一种利用光伏半导体材料的生特效应,将太阳能转化为直流电能的设施,简单理解就是太阳能发电。

自从人类进入工业社会以来,电成为必需消耗品。用来发电的能源包括燃煤、地热、核能、水力、风能和太阳能等。其中煤炭是不可再生资源,而且发电过程中排放的粉尘、二氧化碳、二氧化硫和氮化物对环境污染极大。

地热、核能、水力、风能和太阳能都是比较环保的清洁能源,谁使用更方便,成本更低,谁就会有更广阔的发展空间。

再看看光伏为啥这么火。

根据研究机构统计,10年前,发电成本最高的是太阳能,但是随着技术的进步,太阳能发电的成本降低了近90%,目前光伏已经成为最便宜的电源之一。

大家可以想象一下,如果现在某个日常商品打1折,它会多畅销、多火爆。

同时,对比同样低成本的风力发电、水力发电,光伏对安装环境要求低,只要有阳光,能安装即可。沙漠、山坡、海面、屋顶……统统都可以。

此外,2019年,光伏发电在所有发电中的占比为3%,预计2025年该比例将翻番攀升至7%。

根据我国关于“碳中和”的承诺,到2030年,我国非化石能源占一次性能源消费的比重将达到25%。其中光伏将在非化石能源中占据大头,机构估计光伏的贡献会超过60%,成为实现该承诺的必走之路。

快速下降的使用低成本,便捷的安装条件,加上政策的大力支持,光伏不火都没道理。

根据清华大学气候变化与可持续发展研究院统计数据,在“十三五”【2016年-2020年】期间,光伏行业的装机量年均复合增速为3.4%,发电量复合增速为41.3%;而在“十四五”【2021年-2025年】期间,装机量和发电量的复合增速将分别达到17.2%和22.6%,装机量增速会进一步加速。其中2025年的预计装机量将达到87.1亿千瓦,是2020年数值的2.2倍。

IRENA(国际可再生能源协会)根据各国的承诺估计,2025年全球新增光伏装机超过300GW,2030年超过500GW,分别达到2019年的3倍和5倍规模。

那么,为什么中国的光伏竞争力如何呢?

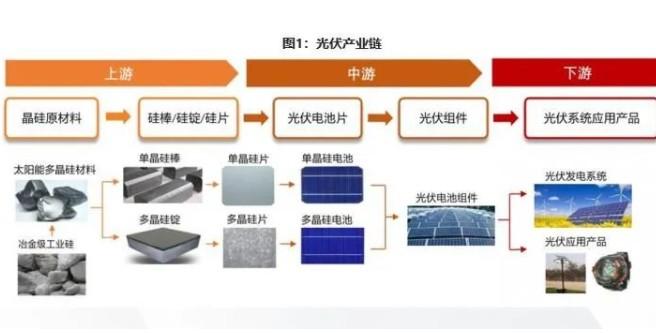

光伏产业链如下图所示:

受益于产业政策,截至2019年,我国已经连续7年,新增光伏装机量排名全球第一,2020年很可能是第8年排名全球第一。较大的需求量和产业扶植政策,让相关企业充分受益,不断发展壮大。在优秀企业家的率领先,我国在光伏领域,已经实现全产业链的国产化,产业不会因受到海外技术封锁而停滞发展。

根据中国光伏协会统计,我国光伏领域的多晶硅、组件产量连续 9 年、13年位列全球首位。2019年我国多晶硅、硅片、电池片、组件产量分别达到34.2万吨、134.6GW、108.6GW、98.6GW,产量全球占比分别达到67.3%、97.4%、78.7%、71.3%。

根据麦肯锡在2018年发布的中美科技产业对比雷达图,光伏是唯一个接近满分的,成为中国在全球市场的一个名片。该行业在中美科技对比中的优势差,甚至高于我们引以为豪的家用电器。

可以说,我们在光伏领域,不仅能赚国内市场的钱,还能跑出去赚老外的钱,不靠脸,靠技术!行业可以充分受益于全球清洁能源的推广和普及。

最后看看,怎么投资光伏指数。

普通投资者可以借助基金,分享光伏产业行业的发展。如果看好光伏行业,通过指数基金可以更紧密地分享行业发展机遇。

中证指数公司编制了光伏产业指数(代码931151),该指数将主营业务涉及光伏产业链上、中、下游的上市公司股票作为待选样本,选取不超过50家最具代表性公司作为样本股,反映光伏产业公司的整体表现。指数成分股按照中信三级行业进行分类,权重占比最多的行业为太阳能、光伏设备、锂电设备,权重占比依次为56.77%、10.31%和6.32%。即该指数覆盖了光伏行业和部分锂电行业。

目前指数的十大重仓股如下:

指数的十大重仓股覆盖了硅片、多晶硅、电池片、电缆、光伏玻璃、电池组件、逆变器、光伏支架和光伏电站等各类型的细分行业龙头,2020年有6只个股涨幅超过100%,代表性比较强。

前十大成分股净资产收益率ROE(TTM)平均数为13.93%,2020年三季度归母净利润单季同比平均数为32.70%,总体具有高盈利、高成长特点。

近期,天弘基金推出了首支场外光伏产业指数基金——天弘中证光伏产业指数型基金(A类011102,C类011103),支持通过银行、第三方平台和券商等渠道购买。该指数将紧密追踪光伏产业指数。

需要说明的是,光伏产业指数虽然成长性好,但是波动大。从2012年12月30日至2020年12月25日期间的统计数据看,年化收益为16.63%,大约是中证500指数(8.86%)的两倍,最大回撤为-68.78%,比中证500指数也多了3.58个百分点。

对于这种指数,有两种比较稳妥的玩法:

一是波段投资。参照“二八轮动”模型,每日收盘观察最近20日光伏产业指数的涨跌情况,如果涨幅大于0则买入或者持有,否则赎回到货币基金。同时为了降低摩擦成本,可以设置C类份额,同时持有时间低于7天不调仓。

二是长期定投。设置一个定投额,定额买入。由于行业指数的估值样本数据太少,我们可以参照沪深300指数的估值进行定投。假定现在定投额为1000元,在沪深300市盈率低于10倍时,定投额改为2000元;在10-15倍时定投额为1500元,在15-20倍时为1000元,超过20停止定投,市盈率每增加1,卖出20%,超过25倍则考虑清仓。这样也可能获取较为稳健的投资回报。

风险提示:2013-2020年光伏产业指数每个完整会计年度业绩:31.7%、25.05%、45.39%、-16.7%、7.96%、-36.96%、24.08%、110.94%。历史收益不代表未来业绩表现。指数基金存在跟踪误差,定投不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。本期内容观点仅供参考,不构成投资建议。购买前请阅读《基金合同》、《招募说明书》等法律文件。市场有风险,投资需谨慎。